Penambang tembaga Indonesia Oman Mineral International ingin mengumpulkan hingga 12,94 triliun rupiah ($880,6 juta) dalam penawaran umum perdana yang dijadwalkan pada 28 Juni hingga 3 Juli, menurut prospektus yang dirilis oleh perusahaan pada hari Rabu.

Pembangunan buku akan dimulai pada hari Rabu dengan harga penawaran antara Rs 1.650 dan Rs 1.775 per saham.

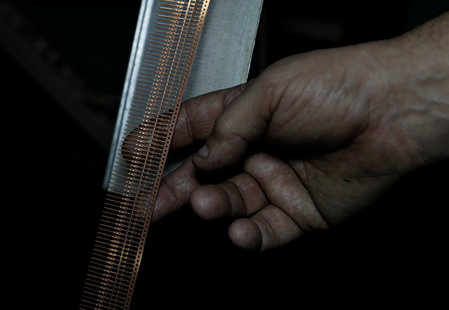

Prospektus perseroan menyebutkan Oman Metal akan menggunakan dana hasil IPO untuk melunasi utang dan membiayai sejumlah proyek, termasuk penyelesaian smelter tembaga yang dibangun perseroan di Pulau Sumbawa.

Menurut data perusahaan dan pemerintah, smelter, yang memiliki kapasitas untuk mengimpor 900.000 ton konsentrat tembaga untuk menghasilkan 220.000 ton tembaga katoda setiap tahunnya, akan membebani perusahaan sebesar $983 juta.

Pemerintah Indonesia memiliki pada bulan April

kata Oman

hingga Mei 2024 dari rencana pelarangan ekspor bijih pada bulan Juni, untuk memberi perusahaan aliran pendapatan untuk menyelesaikan proyek smelter, yang setengah jadi pada bulan Januari.

Satu unit Oman Mineral, bagian dari grup energi Indonesia Medco Energi Internasional, mengoperasikan tambang Batu Hijau di provinsi Nusa Tenggara Barat.

Oman Mineral International mengakuisisi tambang Batu Hijao pada tahun 2016 dari perusahaan tambang AS Newmont Mining Corp. dan Sumitomo Corporation Jepang beserta mitranya.

Pasar IPO Indonesia mengumpulkan $1,58 miliar hingga April tahun ini, mengikuti China di kawasan Asia-Pasifik kecuali Jepang dan di depan Hong Kong, pusat kekuatan tradisional, menurut data Refinitiv.

($1 = 14.695.000 rupiah)

“Spesialis budaya pop. Ahli makanan yang setia. Praktisi musik yang ramah. Penggemar twitter yang bangga. Penggila media sosial. Kutu buku bepergian.”

More Stories

Visi Asia 2021 – Masa Depan dan Negara Berkembang

Ketenangan yang aneh menyelimuti penangkapan mantan penduduk Delft di Indonesia – seorang jurnalis kriminal

Avans+ ingin memulihkan jutaan dolar akibat kegagalan pelatihan dengan pelajar Indonesia